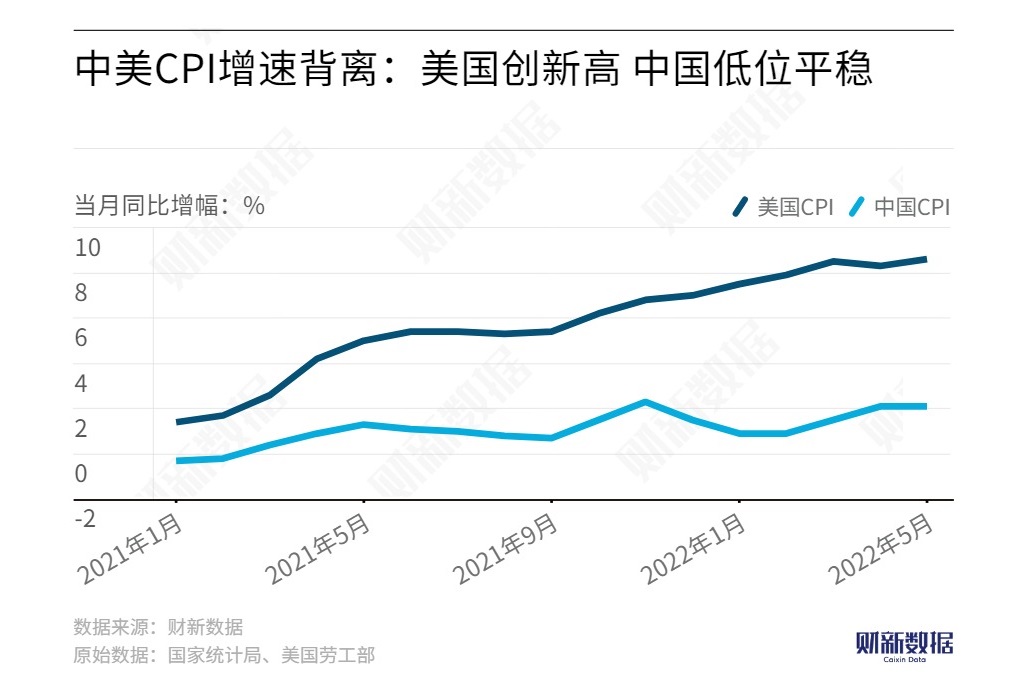

“古人今人若流水,共看明月皆如此。”历史从不简单的重复,但总是压着逻辑相似的韵脚。超预期的宏观经济裂变总是会激发超常规的政策应对。6月16日,美联储FOMC会议加息75个基点落地,货币紧缩政策力度进一步加码,加息与缩表效应相互叠加,“沃尔克时刻”再度重现。此前,美国5月CPI同比增幅超出市场预期,消费者信心意外羸弱,美国经济深陷“滞胀”困局,再通胀压力与实体经济复苏困难期、政治大选角力期以及地缘动荡敏感期等特殊状态相互叠加,超常规加速加息是“滞胀”格局超预期固化的必然结果。我们预计,美联储今年全年加息300个基点左右。在“沃尔克时刻”的破窗效应与外溢冲击的相互作用下,全球政策当局短期仍需警惕加息缩表加快推进造成经济金融市场波动,长期则需侧重优化生产要素配置,提升全要素生产率,强化经济增长核心动能,唯有不拘一格、全力以赴,才能走出滞胀、行稳致远。

“沃尔克时刻”的确立:力度加码+量价齐行

20世纪70年代至80年代初,美国因为连续遭遇两次石油危机,导致布雷顿森林体系终结,经济陷入“滞胀”漩涡。时任美联储主席沃尔克采用超预期的加息政策,有效地遏制住了超预期的通胀状态。有效联邦基金利率从1979年7月的10.5%上升至1981年6月的19.1%,CPI同比增速在1980年3月达到14.8%的峰值,随后开始下降,1982年、1983年平均CPI同比增速分别为6.2%、3.2%。